相続登記

相続登記は2024年4月から義務化され、期限までに登記申請をしないと過料の対象となります。

登記の前提として、誰が不動産を相続するのかを確定させる必要がありますが、弁護士であればそれも合わせて対応させていただくことが可能です。

相続登記をお考えの方は、お気軽にご相談ください。

来所いただきやすい事務所です

私たちは様々な場所に事務所を展開していますが、いずれもアクセスしやすい位置にあります。当事務所も名古屋駅から徒歩2分ですので、お気軽にご利用ください。

相続登記をしないとどうなるか

1 相続人や必要な戸籍が増えてしまうおそれがある

不動産を亡くなった方の名義のままになっており、相続登記をしていないという状態は望ましくありません。

というのも、遺言書などがなければ、不動産の名義変更をするためには、相続人全員で遺産分割協議をする必要があります。

この遺産分割協議をしていない状態で、相続人が亡くなったときには、その亡くなった方の相続人が新たに相続人となります。

もちろん、そのことによって相続人が減る場合や、相続人の数が変わらない場合もあるでしょうが、場合によって、多数の相続人が増えるということもあります。

さらに、その亡くなった方の出生から死亡までの戸籍や、新たに相続人となった方の戸籍など、揃えなければならない戸籍の数が増えてしまいますので、手間と費用が増えることになります。

このように、相続登記をしないままにしておくと、相続人や必要な戸籍が増えてしまうおそれがあります。

2 知らない相続人が増えてしまうおそれがある

上記のように、相続人が変更されたときには、その相続人が知っている人ではないおそれがあります。

兄弟姉妹や甥姪であれば、ある程度、知っていることもあるでしょうが、従兄弟やそれ以上の親族となってくると、連絡先や住所を知らないということもあるでしょう。

そうすると、連絡先を調べなければならないという手間も増えますし、相続人の間でしなければならない遺産分割協議はより難しくなってしまうおそれがあります。

よくみられるトラブルの例として、親の名義のまま、長男の家族が自宅に住み続けているという場合に、長男が亡くなり、その家族と他の相続人の間で遺産分割ができないということがあります。

長男ときょうだいとの間であればいつでも話がついたはずなので、名義変更がされていなかったとしても、その他の親族との間ではそうでもないということもあるため、他の相続人から相続分に見合う多額の代償金を要求され、長男家族が支払うことができず、名義変更ができないということがしばしばみられます。

3 義務化されたため、過料が課されるおそれがある

相続登記をすることは、これまでは法律上の義務とはされていませんでしたが、令和6年4月1日以降は、相続登記等の手続きをすることが法律上の義務とされました。

すなわち、自らが不動産を相続したことを知ったときから3年以内に相続登記等の手続きをすることが義務化されました。

令和6年4月1日以前に開始した相続についても適用されますが、施行から3年間が期限とされています。

この法律上の義務を怠ったときは、10万円の過料が科されることになっています。

不動産の名義変更の期限

1 相続登記のこれまでの取扱い

相続によって土地や建物を相続した場合、遺産分割後、不動産の名義を変更しなければ売却等を行うことはできません。

ただ、売却等が不要で住居として住む場合には、特に不動産の名義変更を行う必要がなく、特に罰則もなかったため、名義変更をせずに放置されていることも珍しくありませんでした。

2 2024年4月1日以降の取扱い

⑴ 相続登記の義務化

2021年4月に法改正がなされ、2024年4月1日以降は、相続によって不動産の所有権を取得した場合、所有権者は相続の開始及び所有権を取得したことを知った日から3年以内に不動産の相続登記をしなければならなくなりました。

正当な理由なく申請していない場合は、10万円以下の過料を支払わなければなりません。

⑵ 「相続人申告登記」制度

今回の法改正で合わせて新設された制度です。

相続登記を行う場合は、すべての相続人を把握するための戸籍謄本等の資料収集が必要となりますが、遺産分割がまとまらない場合など、簡易的に相続登記の申請義務を履行するための手続きとして用意されました。

参考リンク:法務省・相続人申告登記について

⑶ 遺産分割協議中の場合

遺産分割協議の成立の日から3年以内に相続登記の申請が必要となりました。

正当な理由なく申請していない場合は、10万円以下の過料を支払わなければなりません。

3 今後の相続登記の流れ

⑴ 相続発生後、ご家族間で揉めていない場合

遺産分割協議書を作成したうえで、その内容通りの相続登記を3年以内に行うことになります。

⑵ 相続発生後、ご家族で揉めている場合

ア 一旦、共同相続人間で共有の相続登記を行うケース

相続登記の期限内に、いったん法定相続割合にしたがって相続人全員の共有名義として相続登記の申請をします。

その後、遺産分割の決着がついたら、不動産を取得する人の単独名義とするため、再度登記を行います。

イ 相続人申告登記制度を利用するケース

上記の相続人申告登記制度を利用し、いったんは3年以内の相続登記申請義務を果たします。

そのうえで、遺産分割の決着がついたら、そこから3年以内に相続登記を行います。

上記アとの違いは、アの場合は登録免許税が2回かかりますが、イの場合は登録免許税が1回で済む点等があります。

相続登記について

1 相続登記とは

土地や建物などの不動産は、各地の法務局に「登記簿」が作成されて情報が綴られており、どのような土地や建物が存在しているのかが分かるようになっています。

登記簿には、それらの不動産の権利関係についても記載されており、所有権といった権利の情報も記載されています。

そして、登記簿にその不動産の権利者として記載されている人のことを「登記名義人」と呼びます。

不動産の所有者が変わった場合には、法務局に「登記申請」をすることで、登記簿の情報を更新して、新たな登記名義人に変更してもらう必要があります。

そして、相続を原因として申請される登記のことを「相続登記」と呼びます。

相続登記は、登記名義人の死後、自動的にされるようなものではなく、原則として、相続の当事者からの登記申請をすることによって、初めて登記名義人が変更されることになっています。

2 相続登記の類型

相続登記の類型には、様々なものがあります。

代表的なものを説明すると、法律の定めた割合(「法定相続分」といいます)に従って、相続人に亡くなった方の財産を分配する「法定相続」、相続人全員の協議・合意によって亡くなった方の財産を分配する「遺産分割型相続」、亡くなった方が生前に作成した遺言書などによってあらかじめ指定していた内容で財産を分配する「遺言型相続」などがあります。

3 遺産分割型相続の場合

相続はこのような類型に分けることはできますが、法律の定めた修正要素も数多く存在するため、それぞれの相続で必要となる書類が異なります。

「遺産分割型相続」について説明すると、相続人全員で、すべての相続財産の帰属を決めなければなりませんから、相続人の数が多ければ多いほど、亡くなった方の残された財産が大きければ大きいほど、事情は複雑化し結論が出にくくなる傾向があります。

遺産分割協議においては、亡くなった方がどのような分割内容を考えていたかも重要でしょうが、それぞれの相続人がどのように相続をしたいと考えているのかの方が重要であるかと思います。

場合によっては、相続する財産の内容が決まった結果、相続税の支払いがどうなるのかも重要な点ですし、不動産を相続したものの、相続税を支払うためにそれを売却せざるを得ないということもありますから、相続登記のことだけではなく、相続全体のことも考えて遺産分割をすべきです。

そして、遺産分割協議書は、相続登記においても必要な書類ですが、どのような内容の遺産分割協議がされたかをしっかりと証拠に残しておき、後日の紛争を防ぐという意味もありますから、このような視点も持っておくことが重要です。

例えば、相続人の一人が特定の不動産を相続し、代表して不動産を売却してその売却金を他の相続人に分配するという場合、相続登記をするだけであれば、代表相続人が相続したという内容の遺産分割協議書を作成するだけで足りますが、売却金を分配するという合意があるのであれば、同じ遺産分割協議書にその旨の記載をするか、別に合意書を作成しておくべきかと思います。

このように、相続する内容が確定した後に、相続登記の手続きを進めることになります。

4 相続登記の期限

相続登記に期限はあるのでしょうか。

これまでは、相続登記をすることは、その不動産の所有者が、自らがその不動産の所有者であることを対外的にしっかりと公示するための「権利」であって、それを強制される「義務」ではないという考え方から、相続登記をすることも義務ではありませんでしたし、相続登記にも期限がありませんでした。

しかし、現在、相続登記がされていないままの不動産が非常に多く存在し、場合によっては何代も前の人が登記名義人になっているというケースもあり、そのことで不動産が有効に活用されていなかったり、行政が土地を活用する際にも大きな障害となっていたりすることが社会問題化していました。

そこで、法律が改正され、令和6年4月1日から、いわゆる「相続登記が義務化」され、不動産の取得を知ってからの3年間、手続きを怠っていた場合には、罰則も課されることにもなりました。

改正後の法律では、必ずしも期限内に遺産分割協議を成立させて相続登記をしなければならないわけではありませんし、一時的に、相続が発生したことを示す登記をしてもらうように申し出ることでも問題はありません。

ただし、このような法律上の義務の有無に関わらず、相続登記はなるべく早期にしておかれることをおすすめします。

なぜなら、相続登記が完了するまでの間に、さらに相続人が死亡して新たな相続が発生していくことで、相続人の数が増えてしまったり、疎遠な親族が相続人になってしまったりして、より一層事情が複雑化し、結果として相続登記ができないというリスクが高まってしまいます。

そのため、なるべく早期に相続登記の準備を始められることをおすすめします。

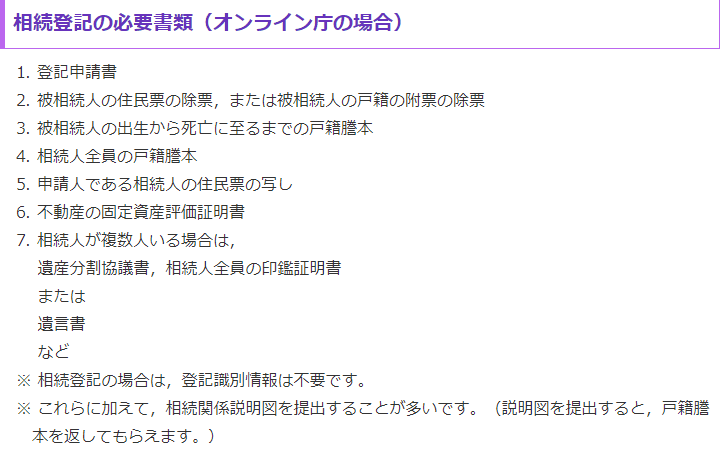

5 相続登記を自分でする場合

一般に、不動産の登記申請においては、その不動産を管轄する法務局に対して、「登記の申請書」とともに、その申請内容を裏付ける「添付書類」を提出します。

相続登記の申請書では、「どの不動産についての申請なのか」「登記簿上の所有者(共有者)がいつ死亡したのか」「その相続人が誰であるか」「相続人のうち誰が所有者となるのか(共有するのであればその持分割合)」などを明らかにする必要があります。

そして、添付書類として要求されるのは、登記原因証明情報として、戸籍謄本や遺産分割協議書、印鑑登録証明書、遺言書などの書類があり、住所証明情報として住民票の写しなどの書類があります。

登記申請に際して登録免許税という税金を納める必要がありますので、計算の基礎となる固定資産評価額が記載された評価証明書を提出するとともに、登録免許税を自ら計算して、申請にあたって、納付しておく必要があります。

これらの手続きの内容が分からなければ、各地の法務局には一定の登記申請相談窓口が設けられており、一般の方からの相談を受け付けています。

ただし、このような手続きを知識や経験のない方が進めるのは難しい面がありますし、特に、相続で争いが生じる可能性のある場合には、この手続きでのミスがトラブルにつながりかねませんので、専門家に依頼されることをおすすめします。

6 相続登記にかかる費用

相続登記にかかる費用は主に①「登録免許税」、②「住民票、戸籍謄本などの取得費用」、③「登記申請を専門家に依頼した手数料」の3つです。

①については、不動産の評価額をもとに算出することは、すでに説明しました。

相続登記といった場合でも、「相続」が原因なのか、「遺贈」が原因なのかによって、税率が異なりますので、ご注意ください。

②についても、特に、遠方の市町村で取得する場合には、郵送代もかかりますし、ある程度の費用を見込んでいただく必要があります。

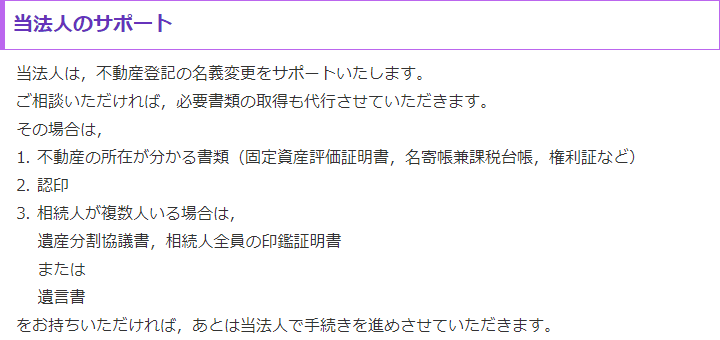

これらの書類の取得も、専門家に依頼することができます。

③については、どのような内容の相続登記であるのか、どの範囲で手続きを任せるのかによって、費用が異なります。

具体的な額は、当事務所にご依頼されたい内容をお伝えいただきましたら、見積もりさせていただきます。

相続登記をお一人で進めるのが不安だという方は、まず当事務所へご連絡ください。